เชื่อว่าคนส่วนใหญ่จะต้องมีความเกี่ยวข้องกับ “ดอกเบี้ย” อย่างแน่นอน ไม่ว่าจะเป็นการใช้บัตรเครดิต สินเชื่อบ้าน สินเชื่อรถ ล้วนแต่มีเรื่องของดอกเบี้ยเข้ามาเกี่ยวข้อง วันนี้ ชี้ช่องรวย มีข้อมูลดีๆ จาก ธนาคารแห่งประเทศไทย มานำเสนอ เชื่อหรือไม่ว่ายังมีคนจำนวนไม่น้อยที่มีความเข้าใจผิดเกี่ยวกับการคำนวณดอกเบี้ย เรามาดูกันเลยว่ามีอะไรบ้าง

1.ใช้บัตรเครดิตซื้อของแล้วจ่ายแค่บางส่วน จะเสียดอกเบี้ยแค่ส่วนที่ยังไม่จ่าย

ทุกคนคงทราบว่าถ้าเราจ่ายค่าบัตรเครดิตเต็มจำนวนและจ่ายตรงตามเวลาที่กำหนด เราจะไม่ต้องเสียดอกเบี้ยเลย เพราะบัตรเครดิตมีระยะเวลาปลอดดอกเบี้ยให้แก่คนที่ “จ่ายเต็ม จ่ายตรง” ซึ่งนับเป็นคุณสมบัติหลักที่ทำให้คนส่วนใหญ่เลือกใช้จ่ายด้วยบัตรเครดิต

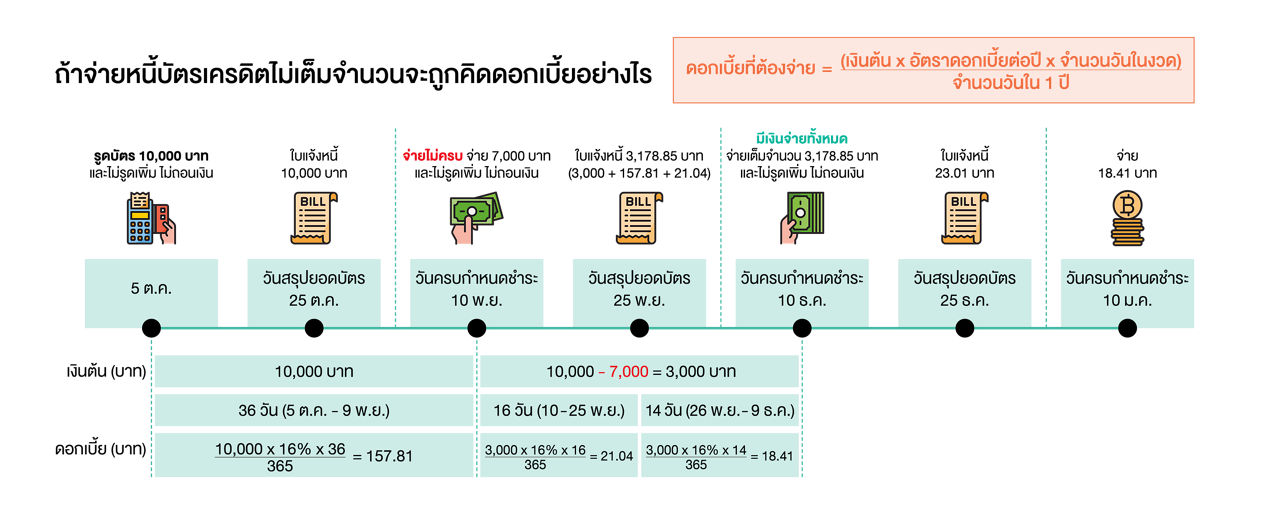

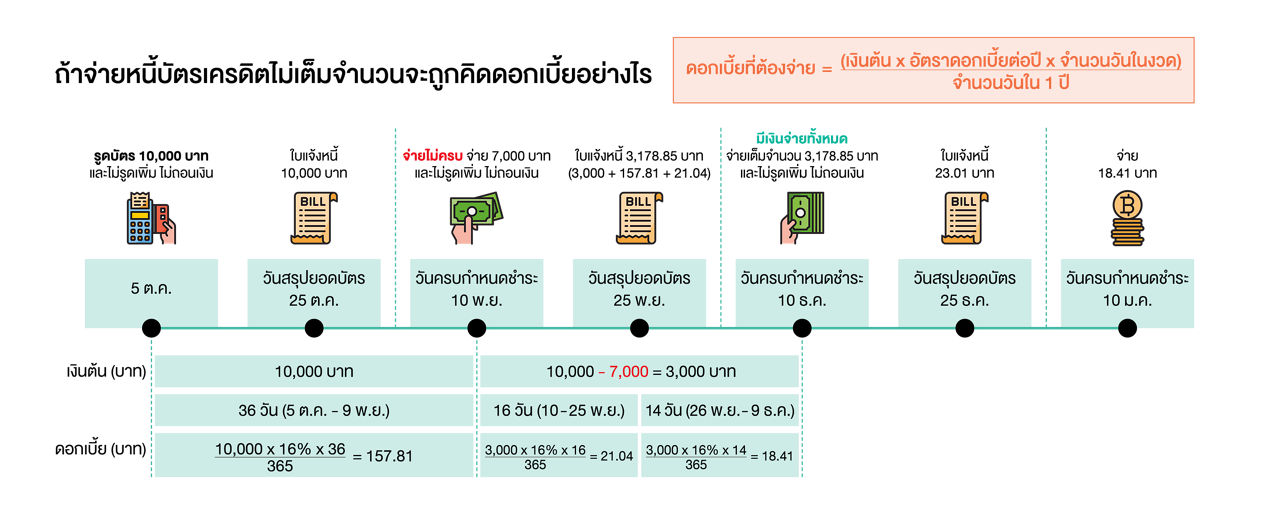

แต่สิ่งที่หลายคนมักเข้าใจผิดก็คือ หากเราจ่ายแค่บางส่วน เช่น รูด 10,000 บาท แต่จ่ายแค่ 7,000 บาท เราก็จะหมดสิทธิ์ที่จะได้ระยะเวลาปลอดดอกเบี้ย และจะถูกคิดดอกเบี้ยจาก 2 ส่วน คือ ส่วนแรก ยอดเต็มจำนวน 10,000 บาท โดยคิดดอกเบี้ยย้อนกลับไปเริ่มตั้งแต่วันที่เรารูดบัตรหรือวันที่บันทึกรายการ จนถึงวันก่อนวันที่เราชำระ และส่วนที่สอง ธนาคารหรือบริษัทบัตรเครดิตจะคิดดอกเบี้ยจากยอดค้าง 3,000 บาท นับจากวันที่เราชำระจนถึงวันก่อนวันที่เราชำระครั้งต่อไป

ฉะนั้น อย่าลืมถามตัวเองก่อนว่า หากจะใช้บัตรเครดิต เราสามารถจ่ายเต็มจำนวนได้ใช่หรือไม่ เพื่อจะทำให้เราไม่ต้องจ่ายดอกเบี้ย และได้ประโยชน์จากการใช้บัตรเครดิตอย่างแท้จริง

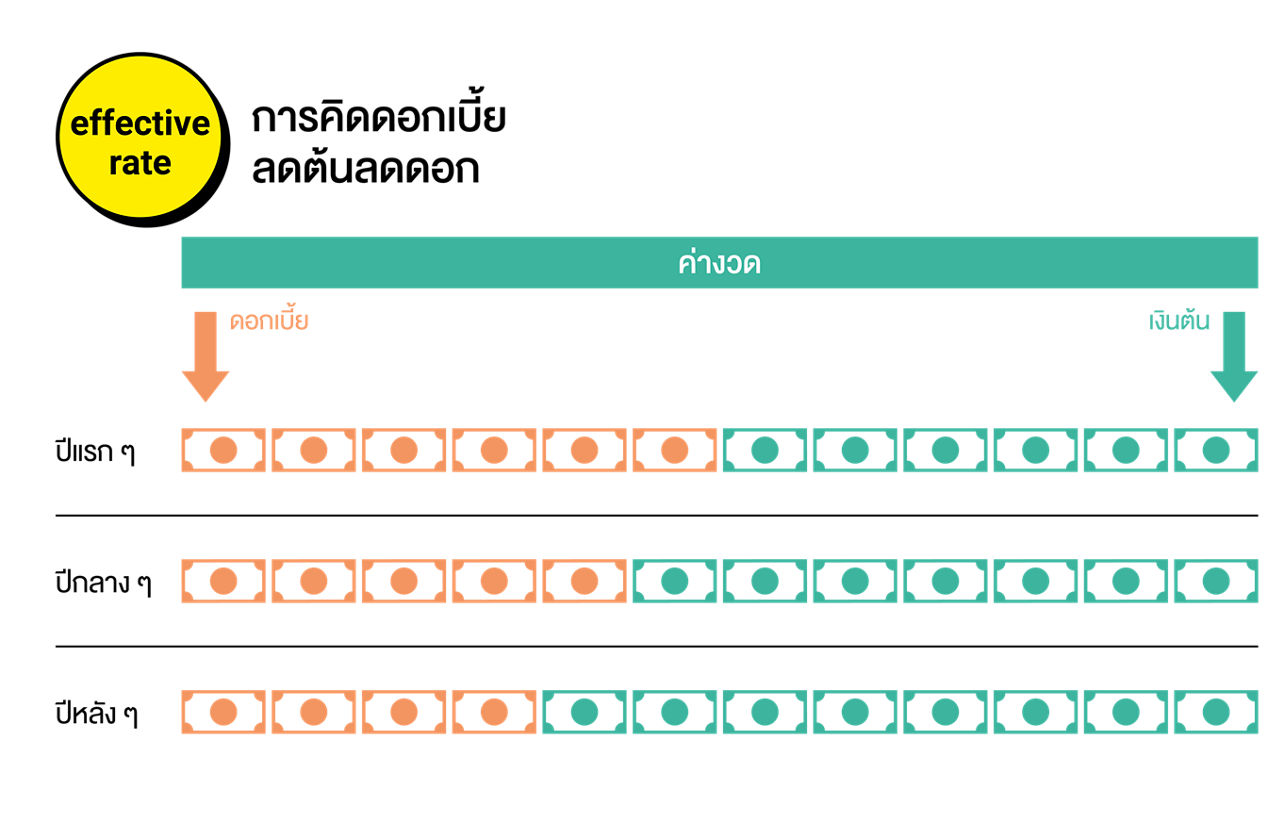

2.ผ่อนบ้านมาหลายปี จ่ายแต่ดอกเบี้ย เงินต้นแทบไม่ลด

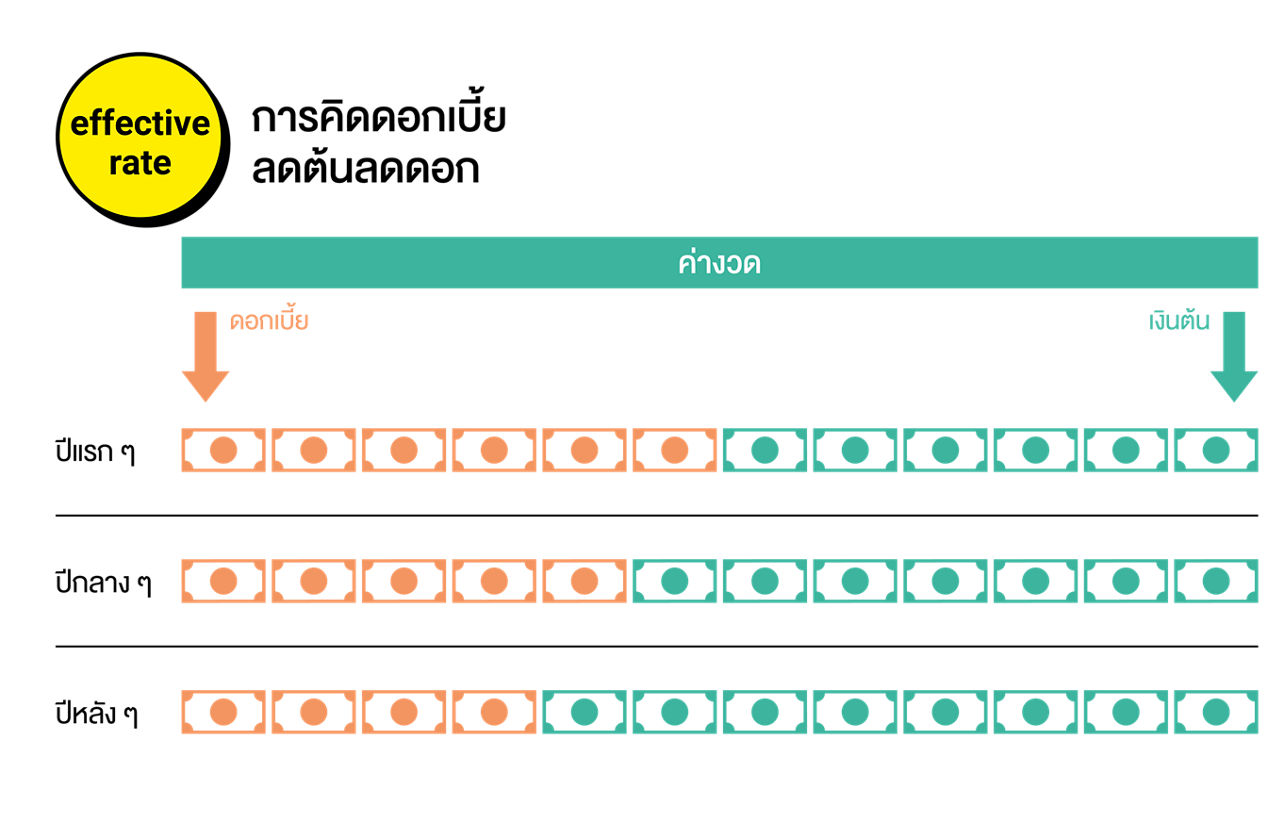

ดอกเบี้ยสำหรับสินเชื่อเพื่อที่อยู่อาศัยเป็นแบบลดต้นลดดอก (effective rate) โดยในการชำระแต่ละงวดจะแยกเป็นเงินต้นและดอกเบี้ย หากจำนวนเงินที่เราชำระเท่ากันทุกงวด ในช่วงปีแรก ๆ ค่างวดที่ชำระส่วนใหญ่จะเป็นดอกเบี้ย และถูกนำมาตัดเงินต้นแค่เล็กน้อยเท่านั้น เพราะเงินต้นยังมีจำนวนสูงอยู่ แต่เมื่อเราชำระไปหลายปีแล้ว ค่างวดจะเปลี่ยนสัดส่วนมาหักชำระเงินต้นได้เยอะขึ้นและเหลือส่วนที่เป็นดอกเบี้ยน้อยลง เพราะเงินต้นมีจำนวนลดลงเรื่อย ๆ

เมื่อรู้แบบนี้แล้ว หากเรามีเงินเหลือใช้ในแต่ละเดือน จึงควรแบ่งมาผ่อนบ้านให้มากขึ้น หรือที่เรียกว่า “ทยอยโปะ” เพื่อช่วยให้ผ่อนบ้านหมดเร็วขึ้นและเสียดอกเบี้ยน้อยลง ซึ่งถ้าโปะตรงวันกำหนดชำระของแต่ละงวด เงินที่เราจ่ายเพิ่มจะถูกนำไปตัดเงินต้นเต็ม ๆ อีกอย่างคือ หากสินเชื่อบ้านของเรากำลังจะหมดโพรโมชันอัตราดอกเบี้ยต่ำ ควรรีบเข้าไปขอลดดอกเบี้ยกับเจ้าหนี้เดิมหรือที่เรียกว่า “retention” หรืออาจขอ “refinance” กับเจ้าหนี้ใหม่ แต่ก็อย่าลืมเปรียบเทียบให้รอบคอบก่อนว่าค่าธรรมเนียมต่าง ๆ คุ้มที่จะเปลี่ยนเจ้าหนี้หรือไม่

3.ดอกเบี้ยเช่าซื้อรถเปลี่ยนวิธีคิดจากแบบเงินต้นคงที่ มาเป็นแบบลดต้นลดดอกแล้ว

ปัจจุบันการเช่าซื้อรถยังคงใช้อัตราดอกเบี้ยที่คำนวณแบบ “เงินต้นคงที่ (flat rate)” อยู่ โดยคิดดอกเบี้ยจากเงินต้นทั้งก้อน เพียงแต่ต้องระบุอัตราดอกเบี้ยที่แท้จริงต่อปี และมีการแจ้งตารางชำระแบบลดต้นลดดอกไว้ในสัญญาด้วย เพื่อให้ผู้บริโภคสามารถเปรียบเทียบกับอัตราดอกเบี้ยของสินเชื่ออื่นได้ จึงทำให้หลายคนเข้าใจผิดว่าการเช่าซื้อรถได้เปลี่ยนวิธีการคิดดอกเบี้ยเป็นแบบ “ลดต้นลดดอก” แล้ว และคิดว่าเงินที่จ่ายค่างวดเกินไปหรือการทยอยโปะจะช่วยลดดอกเบี้ย และทำให้ปิดหนี้ได้เร็วขึ้น

ฉะนั้น หากลูกหนี้ต้องการรับส่วนลดดอกเบี้ย จึงจะต้อง “โปะปิดบัญชี” โดยชำระยอดคงค้างให้หมดในงวดเดียว ถึงจะได้รับส่วนลดดอกเบี้ยอยู่ 60-100% ของดอกเบี้ยที่ยังไม่ถึงกำหนดชำระ ซึ่งก็ขึ้นอยู่กับว่าเราชำระค่างวดไปมากเท่าไหร่แล้ว

4.ดอกเบี้ยแค่ 2% ถูกสุด ๆ

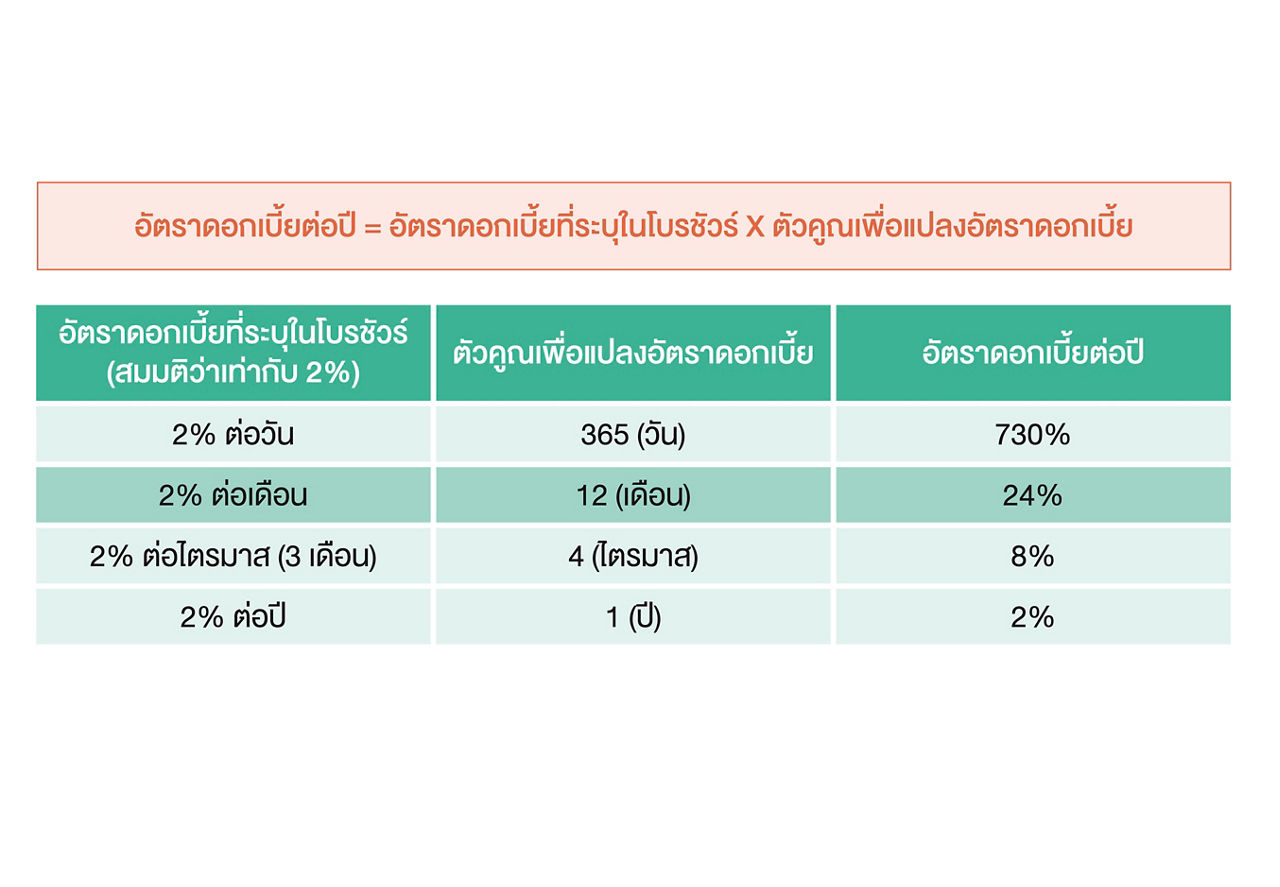

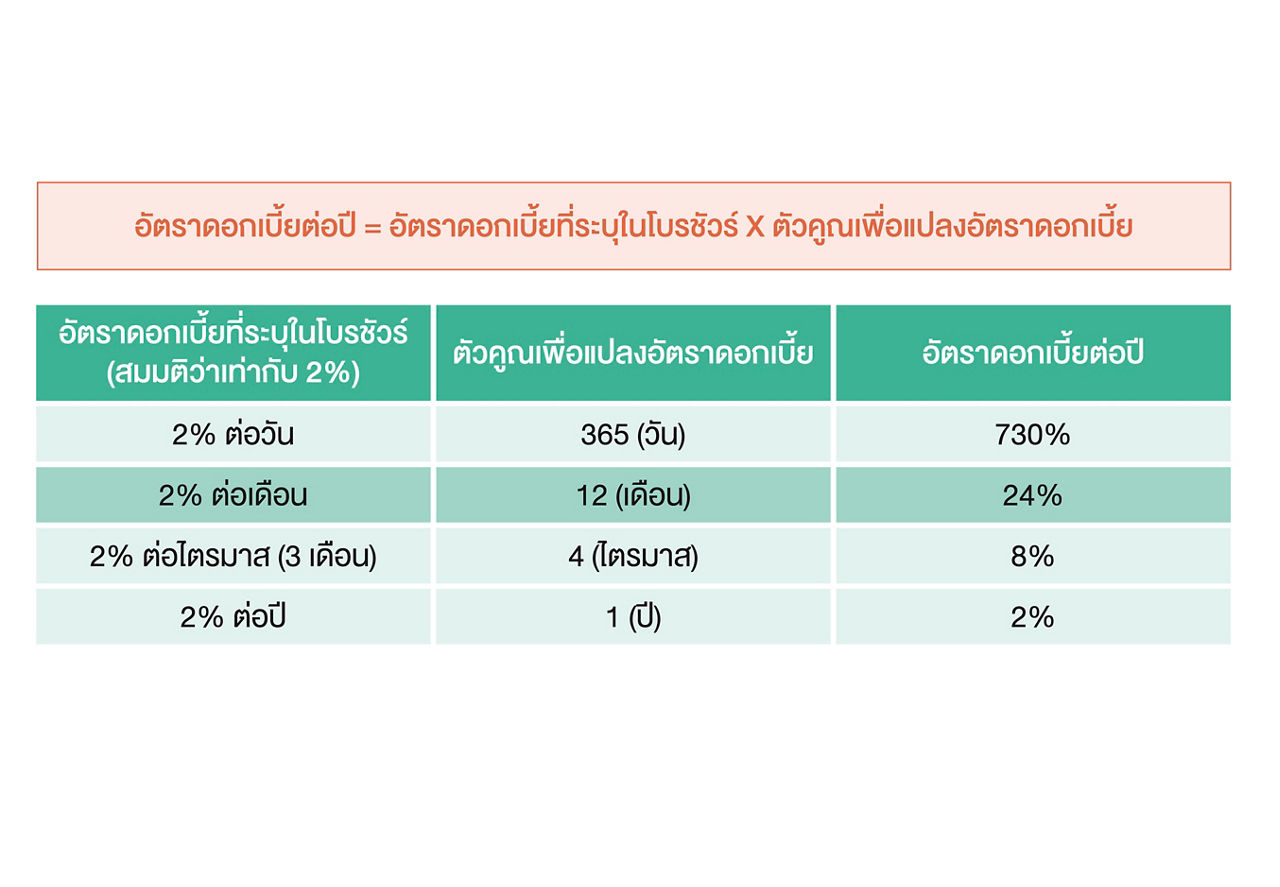

อัตราดอกเบี้ยที่โฆษณาในโบรชัวร์ที่เขียนแค่ “อัตราดอกเบี้ย” โดยไม่ได้ระบุอัตราดอกเบี้ยว่าเป็นต่อปี ต่อเดือน หรือต่อวัน ทำให้ได้รับข้อมูลไม่ครบถ้วน และอาจทำให้คนเข้าใจผิดว่าไม่แพง ฉะนั้น หากต้องการกู้เงิน จึงควรต้องถามพนักงานหรือบริษัทที่เราจะกู้เงินให้ชัดเจน และแปลงอัตราดอกเบี้ยให้เป็นต่อปีตามสูตรนี้

อัตราดอกเบี้ยต่อปี = อัตราดอกเบี้ยที่ระบุในโบรชัวร์ X ตัวคูณเพื่อแปลงอัตราดอกเบี้ย

สมมติว่า อัตราดอกเบี้ยที่ระบุในโบรชัวร์ คือ 2% ต่อเดือน ให้นำ 12 ไปคูณกับ 2% ก็จะเท่ากับอัตราดอกเบี้ยสูงถึง 24% ต่อปี แพงหรือไม่ถามใจตัวเองดู

สรุปวิธีที่ช่วยประหยัดดอกเบี้ยที่ต้องจ่าย

ไหน ๆ ก็เคลียร์ความเข้าใจผิดกันแล้ว ขอสรุปเป็นวิธีที่ช่วยประหยัดดอกเบี้ยที่ต้องจ่ายให้ชัด ๆ ว่า

- บัตรเครดิตต้องจ่ายเต็มจำนวนและตรงเวลา เพื่อให้ได้รับประโยชน์จากระยะเวลาปลอดดอกเบี้ย (และไม่ควรใช้บัตรเครดิตถอนเงินสดออกมา)

- สินเชื่อเพื่อที่อยู่อาศัยควรทยอยโปะถ้าพอจ่ายไหว เพราะจะช่วยลดเงินต้นได้เพิ่มขึ้นและประหยัดดอกเบี้ยได้ ที่สำคัญควรโปะในวันที่ครบกำหนดชำระของทุกเดือนหากต้องการตัดเงินต้นได้เต็มจำนวน

- เช่าซื้อรถยนต์ต้องจ่ายเงินก้อนโปะปิดบัญชีครั้งเดียว ถึงจะได้รับส่วนลดดอกเบี้ย

- ดูอัตราดอกเบี้ยให้ชัดเจน และแปลงให้เป็นเปอร์เซ็นต์ต่อปี เพื่อเปรียบเทียบความคุ้มค่าในการขอสินเชื่อจากเจ้าหนี้หลาย ๆ ราย จะได้ไม่เสี่ยงกับดอกเบี้ยแสนแพง และหนี้สินที่พอกพูนจนจ่ายไม่ไหว

สำคัญที่สุด!!! อย่าลืมศึกษาและทำความเข้าใจผลิตภัณฑ์ทางการเงินต่าง ๆ อย่างรอบคอบก่อนตัดสินใจใช้บริการทุกครั้ง เพื่อให้ได้ประโยชน์สูงสุดและไม่มีปัญหาตามมาภายหลัง

ขอบคุณข้อมูลดีๆ จาก : ฝ่ายคุ้มครองและส่งเสริมความรู้ผู้ใช้บริการทางการเงิน