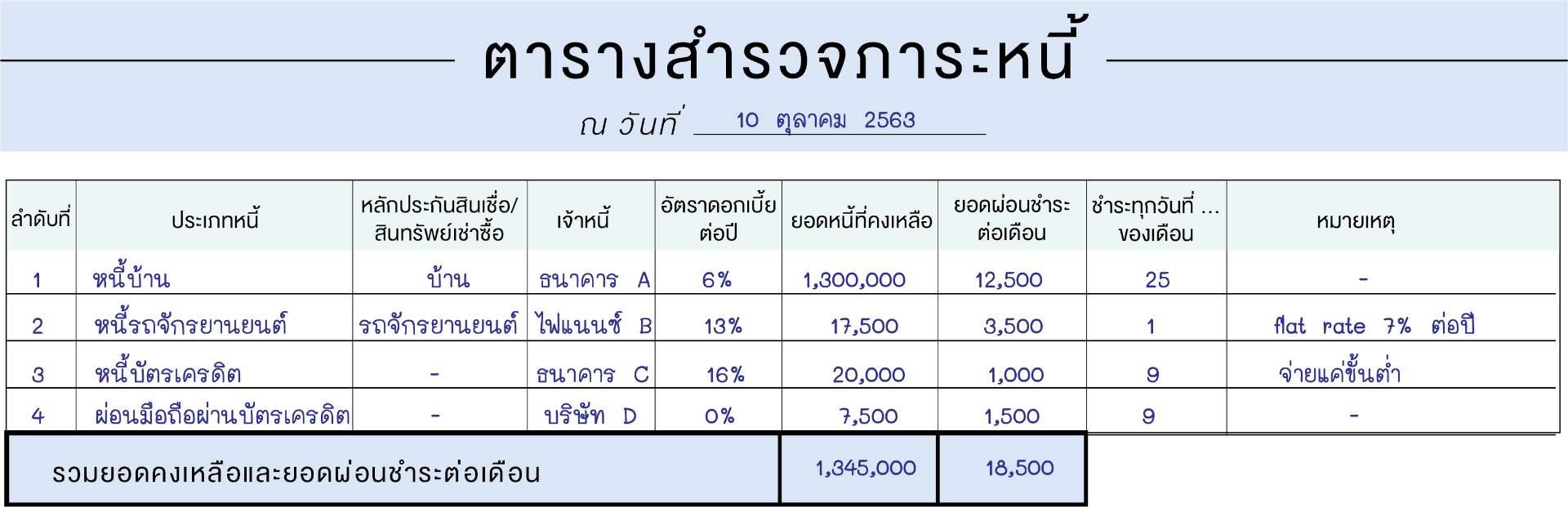

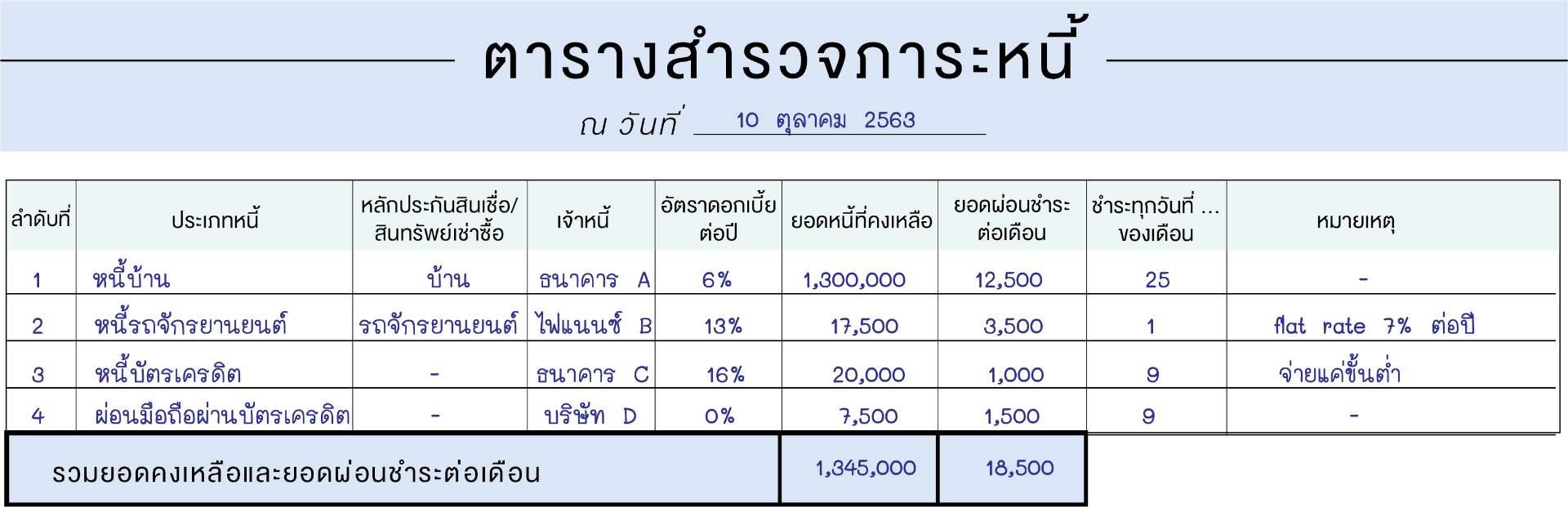

ก่อนจะเริ่มแก้ปัญหาหนี้ สิ่งที่ต้องทำเป็นอันดับแรกคือ สำรวจหนี้สินที่เรามีอยู่ ณ ปัจจุบัน ว่ามีอยู่ทั้งหมดเท่าไหร่ โดยเขียนแจกแจงอย่างละเอียดเพื่อให้สามารถมองภาพรวมของหนี้สินที่มีอยู่ในตอนนี้ว่าก้อนไหนที่อาจเป็นปัญหาในอนาคต เพื่อที่จะได้แก้ไขปัญหาได้อย่างตรงจุด โดยการใช้ตารางสำรวจหนี้ที่มีอยู่อย่างเป็นระบบ

รายละเอียดของหนี้สินที่ต้องนำมาแจกแจงประกอบด้วย

1.ประเภทของหนี้ เช่น หนี้บ้าน หนี้รถยนต์ หนี้รถจักรยานยนต์ หนี้บัตรเครดิต หนี้บัตรกดเงินสด หนี้ผ่อนชำระสินค้า เงินยืมคนรู้จัก หนี้นอกระบบ

2.หลักประกันสินเชื่อ หรือสินทรัพย์เช่าซื้อ เช่น เงินสด สลากออมทรัพย์ บ้าน อาคาร ที่ดิน รถยนต์

3.เจ้าหนี้ เช่น ธนาคาร สถาบันการเงิน บริษัทบัตรเครดิต บัตรกดเงินสด สินเชื่อส่วนบุคคล บริษัทลิสซิ่งเช่าซื้อ เจ้าหนี้นอกระบบ หรือผู้ให้ยืมเงิน เช่น ญาติ เพื่อน เพื่อให้ง่ายต่อการหาข้อมูลเกี่ยวกับมาตรการช่วยเหลือลูกหนี้ หรือการหาข้อมูลเพื่อติดต่อขอเจรจาปรับโครงสร้างหนี้ เนื่องจากมาตรการหรือเงื่อนไขในการช่วยเหลือ ลูกหนี้ของแต่ละสถาบันการเงินอาจมีความแตกต่างกัน ส่วนเจ้าหนี้ที่ไม่ได้อยู่ในระบบสถาบันการเงิน ต้องบันทึกไว้เพื่อกันลืมเพื่อจะได้ขอเจรจาหรือวางแผนจัดการหนี้สินต่อไป

4.ยอดหนี้คงเหลือทั้งหมด

5.อัตราดอกเบี้ย สามารถดูได้จากสัญญาการกู้ หรือใบแจ้งหนี้ที่ระบุอัตราดอกเบี้ย และตรวจสอบให้เป็นหน่วยเดียวกันเพื่อให้สามารถนำมาเปรียบเทียบกันได้ เช่น เปอร์เซ็นต่อปี

6.จำนวนเงินที่ผ่อนชำระต่อเดือน เพื่อให้ได้เห็นภาระการผ่อนหนี้ที่เกิดขึ้นในแต่ละเดือน ซึ่งจำนวนเงินที่ผ่อนชำระในแต่ละเดือนยังสามารถนำไปเป็นข้อมูลประกอบการคำนวณจำนวนเงินออมเผื่อฉุกเฉินหรือใช้เพื่อจัดทำแผนใช้เงินได้

เมื่อได้ข้อมูลครบถ้วนแล้ว นำมาเขียนแจกแจงในตารางสำรวจภาระหนี้สิน ตามตัวอย่าง

สามารถดาวโหลดตารางสำรวจหนี้ได้ที่ คลิก

เคล็ดลับ : หากอัตราดอกเบี้ยของหนี้แต่ละรายการใช้อัตราการคำนวณที่แตกต่างกัน เช่น สินเชื่อบ้านคิดแบบลดต้นลดดอก (Effective rate) ส่วนสินเชื่อรถยนต์มีอัตราการคิดดอกเบี้ยแบบเงินต้นคงที่ (Flat Rate) ให้นำอัตราดอกเบี้ยแบบ Flat Rate ไปคูณกับ 1.8 เพื่อให้ได้อัตราดอกเบี้ยที่เป็น Effective Rate (เป็นการคำนวณคร่าว ๆ )

ตัวอย่าง สินเชื่อรถยนต์ของเรา ณ ปัจจุบันคิดแบบ Flat Rate ที่ร้อยละ 7% ต่อปี เมื่อเทียบเป็น Effective Rate จะได้ 7×1.8 =12.6% โดยประมาณ เมื่อปรับเป็นแบบเดียวกันแล้วจะทำให้สามารถเรียงลำดับอัตราดอกเบี้ยได้ง่าย และช่วยในการวางแผนบริหารจัดการหนี้สินได้ง่ายขึ้น

หลังจากแจกแจงข้อมูลแล้ว เราจะเห็นภาพรวมของยอดหนี้ที่มีอยู่ ณ ปัจจุบัน ซึ่งจะสามารถนำข้อมูลเหล่านี้ไปวางแผนเพื่อจัดการหนี้สินได้ โดยเริ่มต้นจากการจัดประเภทและเรียงลำดับหนี้สิน และอาจแบ่งเป็น

1.หนี้ระยะสั้น เช่น หนี้สินที่มียอดคงเหลือน้อย หรือมีดอกเบี้ยสูง เพื่อช่วยประหยัดเงินที่ใช้ในการจ่ายดอกเบี้ย โดยหนี้เหล่านี้อาจแก้ไขได้โดยการขายทรัพย์สินมาโปะหรือปิดหนี้ เพื่อให้เรามีกำลังใจในการจัดการหนี้ได้อีกด้วย

2.หนี้ระยะยาว เช่น หนี้สินที่มียอดคงเหลือมาก มีระยะเวลาผ่อนชำระนาน ไม่สามารถขายทรัพย์สินเพื่อมาโปะหรือปิดหนี้ได้ เช่น หนี้เช่าซื้อรถยนต์หรือรถจักรยานยนต์ หนี้ที่อยู่อาศัย

เมื่อจัดประเภทแล้ว ให้นำหนี้สินที่มีมาเรียงลำดับ เช่น เรียงลำดับตามยอดหนี้คงเหลือทั้งหมดจากน้อยไปหามาก หรือเรียงลำดับตามดอกเบี้ยและยอดผ่อนชำระในแต่ละเดือนจากมากไปหาน้อย เพื่อเตรียมการวางแผนจัดการหนี้ตามความสามารถของตนเองที่มีอยู่ในปัจจุบัน ได้ที่ บริหารจัดการหนี้เมื่อรายรับลดลง